Loi sur la conformité fiscale des comptes étrangers (Foreign Account Tax Compliance Act - FATCA)

Qu'est-ce que le FATCA ?

Principes de base

La loi FATCA (Foreign Account Tax Compliance Act) vise à empêcher les contribuables américains de ne pas déclarer correctement les revenus ou les avoirs détenus sur des comptes à l'étranger. Concrètement, cela signifie que les banques non américaines doivent remplir un formulaire W-8 pour chaque compte afin d'indiquer si le titulaire du compte est un contribuable américain ou non.

RESPECT DE LA FISCALITÉ

La conformité à la FATCA prend différentes formes en fonction de la classification de la personne dans le cadre de la FATCA. Un contribuable américain individuel s'y conforme généralement en remplissant le formulaire 8938 pour déclarer certains actifs étrangers.

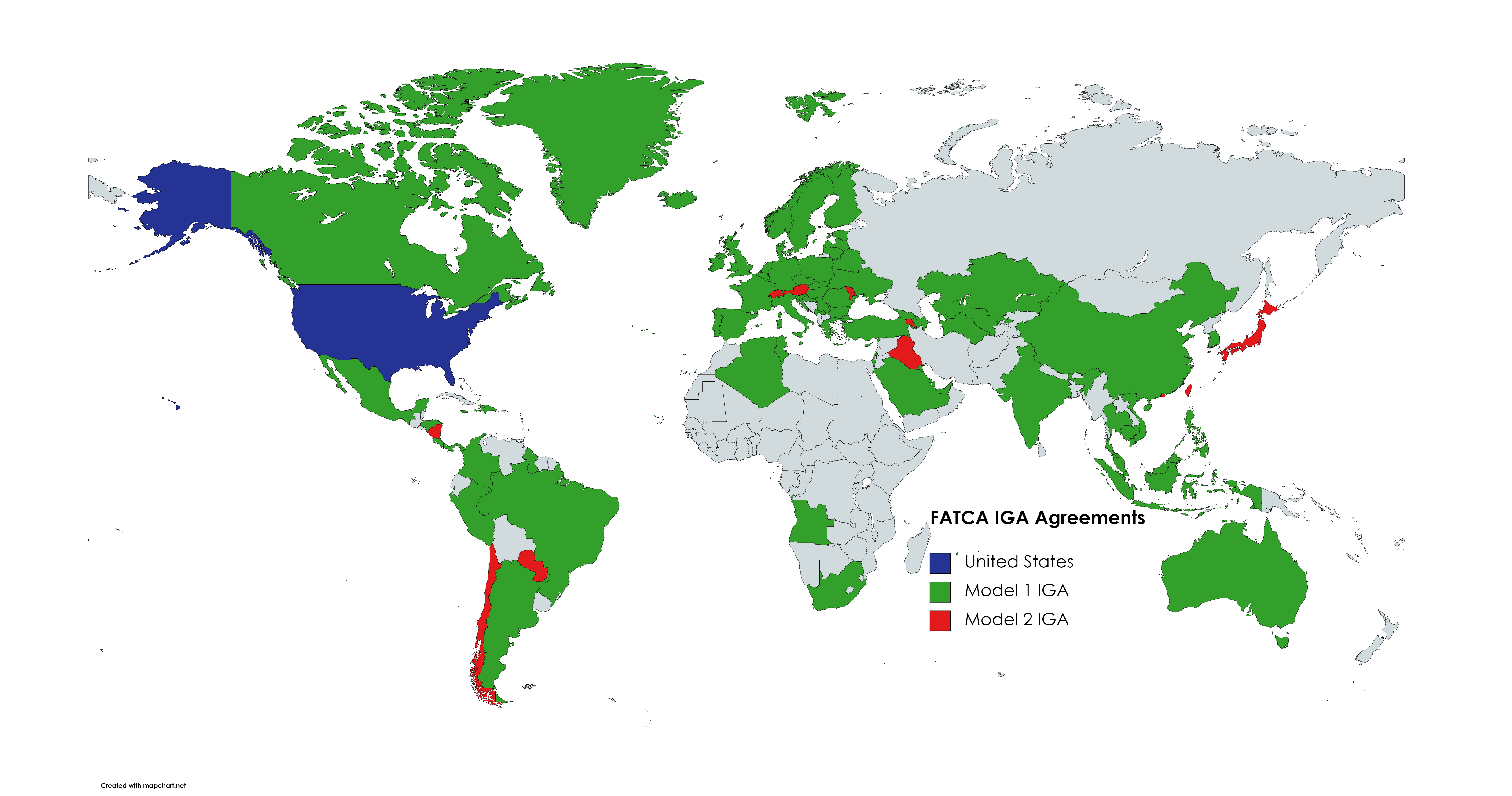

Les institutions financières étrangères (FFI) sont soumises à des obligations de déclaration différentes selon qu'elles se trouvent dans une juridiction relevant du modèle 1 ou du modèle 2 ; voir ci-dessous pour plus de détails.

What is an IGA?

Comment les informations relatives aux titulaires de comptes sont-elles communiquées aux États-Unis ?

Les informations sur les comptes étrangers sont fournies (conformément à la FATCA) selon deux grands modèles : le modèle 1 et le modèle 2. Chaque accord spécifique entre les États-Unis et une juridiction étrangère peut être modifié par rapport aux modèles standard, c'est pourquoi il convient d'obtenir un avis qualifié sur toute question relative à la FATCA.

Dans le cadre des accords de type modèle 1, une agence locale (normalement une partie du département national du revenu ou du trésor) recueille toutes les informations relatives aux titulaires de comptes américains dans cette juridiction et les transmet au Trésor américain.

Dans le cadre d'un accord de type modèle 2, chaque FFI (institution financière étrangère), telle qu'une banque, communique directement au Trésor américain les informations relatives à ses titulaires de comptes américains.

En Europe, la plupart des pays ont conclu un accord de type modèle 1, mais la Suisse et l'Autriche ont conclu des accords de type modèle 2. Si vous êtes une FFI en Autriche ou en Suisse et que vous avez des questions sur la conformité FATCA, n'hésitez pas à nous contacter.

Ressources du Trésor américain

Veuillez consulter le lien suivant pour obtenir des informations actualisées : Foreign Account Tax Compliance Act | U.S. Department of the Treasury

Devis gratuit

Demande de devis

Nous travaillons généralement sur la base d'honoraires fixes, mais nous pouvons conclure d'autres accords en fonction des besoins.